Outlook ไตรมาส 1/2024

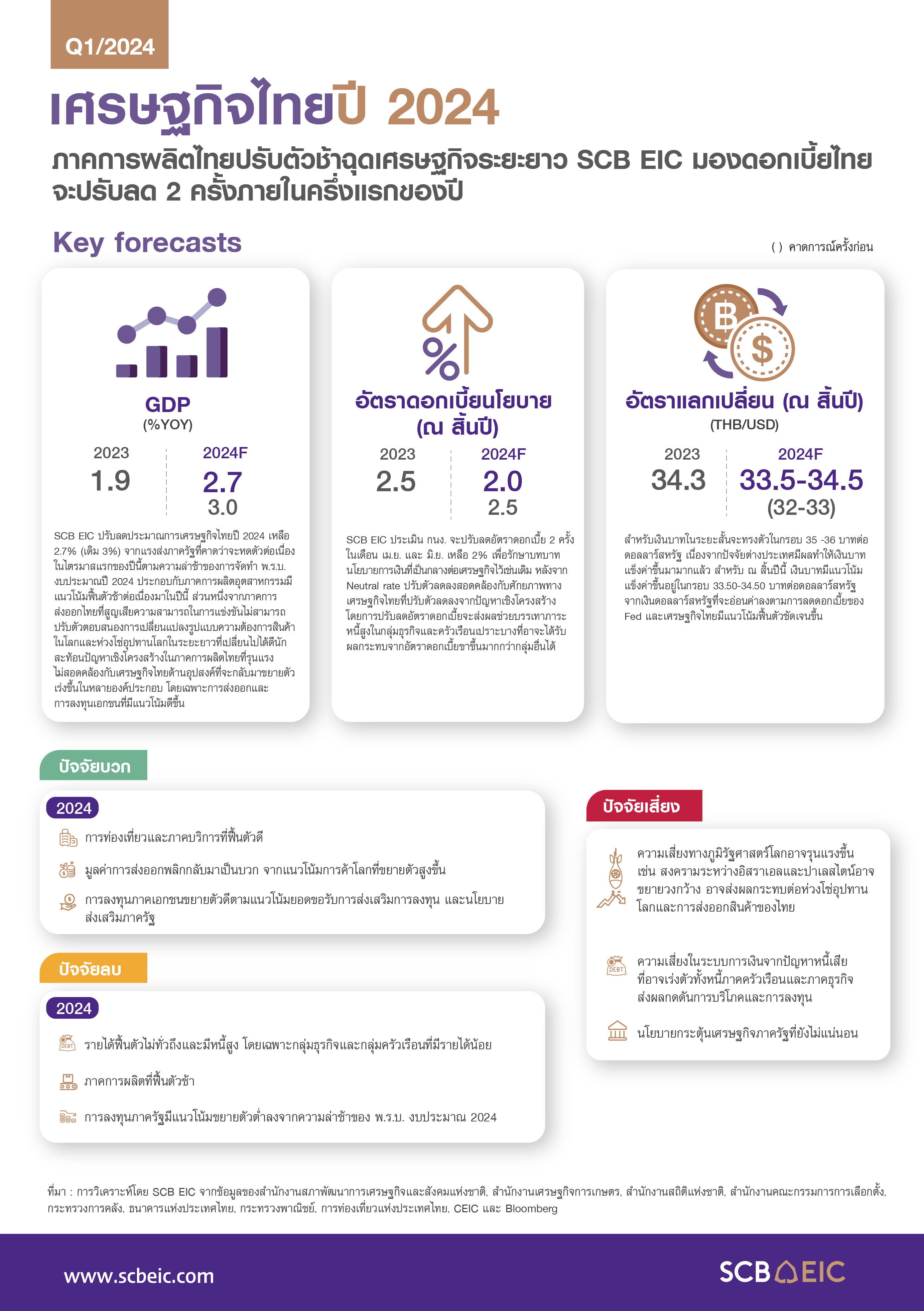

ภาคการผลิตไทยปรับตัวช้าฉุดเศรษฐกิจระยะยาว SCB EIC มองดอกเบี้ยไทยจะปรับลด 2 ครั้งภายในครึ่งแรกของปี

![SCB-EIC-Outlook-1Q2024-InfoThaiEconomy.jpg]()

![SCB-EIC-Outlook-1Q2024-InfoGlobalEconomy.jpg]()

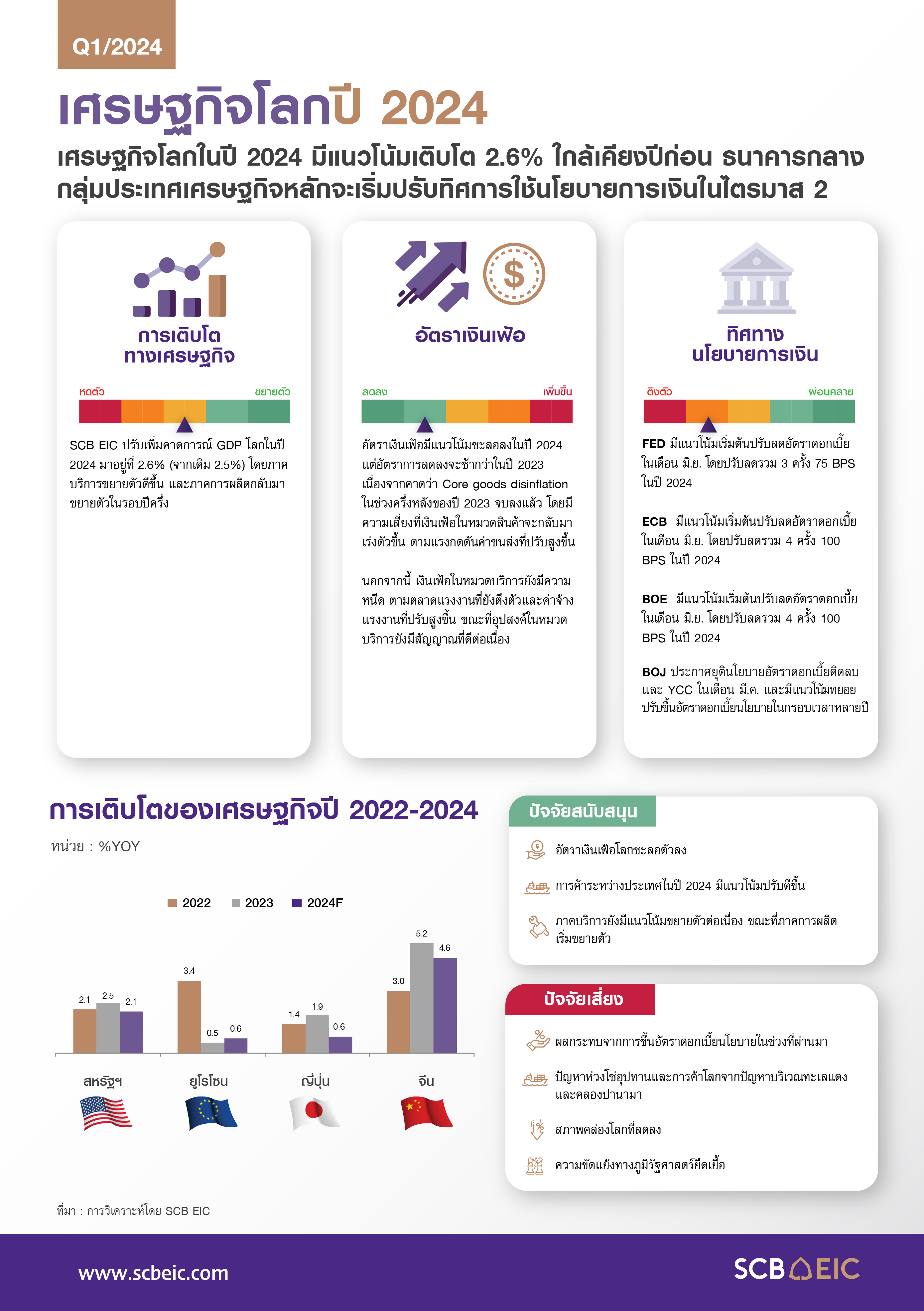

SCB EIC ประเมินเศรษฐกิจโลกในปี 2024 มีแนวโน้มเติบโต 2.6% ใกล้เคียงปีก่อน

มุมมองปรับดีขึ้นจากแรงส่งที่ดีในไตรมาสสุดท้ายของปี 2023 และกิจกรรมทางเศรษฐกิจที่ยังขยายตัวได้ดีในช่วงต้นปีนี้ โดยกิจกรรมในภาคบริการขยายตัวเร่งขึ้น ขณะที่กิจกรรมในภาคการผลิตเริ่มกลับมาขยายตัวจากที่หดตัวต่อเนื่อง นอกจากนี้ เศรษฐกิจโลกจะได้รับแรงสนับสนุนจากการค้าโลกที่มีแนวโน้มปรับดีขึ้นและอัตราเงินเฟ้อโลกที่ชะลอตัวลง แต่ยังมีแรงกดดันจากผลกระทบของภาวะดอกเบี้ยสูง ความขัดแย้งทางภูมิรัฐศาสตร์ยืดเยื้อ และปัญหาห่วงโซ่อุปทานโลกจากปัญหาการขนส่งบริเวณทะเลแดงและคลองปานามาที่แห้งแล้ง

ธนาคารกลางกลุ่มประเทศเศรษฐกิจหลักจะเริ่มปรับทิศการใช้นโยบายการเงินไตรมาส 2 ปีนี้

ธนาคารกลางสหรัฐฯ จะปรับลดอัตราดอกเบี้ย 3 ครั้ง รวม 75 BPS ขณะที่ธนาคารกลางยุโรปและธนาคารกลางอังกฤษจะปรับลดอัตราดอกเบี้ย 4 ครั้ง รวม 100 BPS ตามทิศทางเงินเฟ้อที่ปรับชะลอลง ด้านธนาคารกลางญี่ปุ่นประกาศยุตินโยบายอัตราดอกเบี้ยติดลบและ YCC ในเดือน มี.ค. และมีแนวโน้มทยอยปรับขึ้นอัตราดอกเบี้ยนโยบายในกรอบเวลาหลายปี ขณะที่ธนาคารกลางจีนจะยังใช้นโยบายการเงินแบบผ่อนคลายพยุงเศรษฐกิจต่อเนื่อง

แนวโน้มเศรษฐกิจไทยปี 2024

สำหรับมุมมองต่อเศรษฐกิจไทย SCB EIC ได้ปรับลดประมาณการเศรษฐกิจปี 2024 เหลือ 2.7% (เดิม 3%) แม้ภาพรวมเศรษฐกิจไทยในปี 2024 จะยังมีแนวโน้มฟื้นตัวต่อเนื่องได้ จากแรงขับเคลื่อนของการท่องเที่ยวและภาคบริการรวมถึงเศรษฐกิจด้านอุปสงค์อื่นที่กลับมาขยายตัวเร่งขึ้นในหลายองค์ประกอบ โดยเฉพาะการส่งออกและการลงทุนภาคเอกชนที่มีแนวโน้มดีขึ้น แต่แรงส่งภาครัฐจะยังหดตัวต่อเนื่องในไตรมาสแรกจากความล่าช้าของการประกาศใช้ พ.ร.บ. งบประมาณฯ ปี 2024 กอปรกับปัญหาสินค้าคงคลังสะสมสูงจากปีก่อนจะยังไม่สามารถคลี่คลายได้เร็ว ส่วนหนึ่งจากปัญหาเชิงโครงสร้างในภาคการผลิตไทย โดยเฉพาะภาคการส่งออกไทยที่สูญเสียความสามารถในการแข่งขัน จะเป็นปัจจัยสำคัญที่ทำให้ภาคอุตสาหกรรมไทยจะยังฟื้นช้าต่อเนื่องมาในปีนี้

ภาวะเงินเฟ้อไทย

ในส่วนของเงินเฟ้อไทยที่ติดลบต่อเนื่องหลายเดือน SCB EIC ประเมินว่า ไทยยังไม่เผชิญภาวะเงินฝืด โดยเงินเฟ้อจะกลับมาเป็นบวกตั้งแต่เดือน พ.ค. เนื่องจากมาตรการช่วยเหลือด้านราคาพลังงานจะสิ้นสุดลง โดยเฉพาะราคาน้ำมันในประเทศที่จะเริ่มปรับสูงขึ้น นอกจากนี้ เงินเฟ้อยังมีความเสี่ยงด้านสูงท่ามกลางความเสี่ยงห่วงโซ่อุปทานโลกชะงักจากสถานการณ์ทะเลแดง สภาพภูมิอากาศเปลี่ยนแปลง รวมถึงนโยบายควบคุมการส่งออกของบางประเทศที่อาจทำให้ราคาสินค้าเกษตรบางชนิดเพิ่มขึ้น เช่น ข้าวและน้ำตาล เงินเฟ้อทั่วไปในช่วงครึ่งหลังของปีจึงจะเร่งกลับไปแตะกรอบเงินเฟ้อได้ โดย SCB EIC ประมาณการอัตราเงินเฟ้อทั่วไป และอัตราเงินเฟ้อพื้นฐานในปี 2024 อยู่ที่ 0.8% และ 0.6% ตามลำดับ

ปัญหาเชิงโครงสร้างในภาคการผลิตไทย

ในระยะยาว ปัญหาเชิงโครงสร้างในภาคการผลิตไทยที่รุนแรงขึ้นยังกดดันให้ศักยภาพเศรษฐกิจไทยปรับลดลงจากประมาณการในอดีต SCB EIC ประมาณการศักยภาพเศรษฐกิจไทยในช่วงก่อนเกิดโควิด (ปี 2017 – 2019) อยู่ที่ระดับ 3.4% ขณะที่ศักยภาพเศรษฐกิจไทยในระยะยาวเติบโตต่ำลงเหลือ 2.7% (จากเดิม 3% ประเมิน ณ เดือน ธ.ค. 2023) ซ้ำเติมเทรนด์การเติบโตของเศรษฐกิจไทยในระยะยาวที่มีทิศทางลดลงอยู่ก่อนแล้ว สาเหตุหลักมาจาก 1) ผลิตภาพการผลิต (Total factor productivity) ของไทยต่ำลงเรื่อย ๆ ส่วนหนึ่งจากปัญหาผลิตภาพแรงงานไทยลดลงและกฎเกณฑ์ภาครัฐจำนวนมากที่เป็นอุปสรรคต่อการทำธุรกิจ 2) ปัจจัยทุน (Capital) ของไทยที่มีแนวโน้มลดลงจากสัดส่วนการลงทุนในประเทศที่ลดลงกว่าครึ่ง เหลือประมาณ 24% ของ GDP ในช่วง 2 ทศวรรษหลัง และความสามารถในการดึงดูดเม็ดเงินลงทุนต่างชาติ (FDI) ของไทยต่ำลงหากเทียบประเทศในภูมิภาคอาเซียน และ 3) ปัจจัยกำลังแรงงาน (Labor) ที่มีแนวโน้มลดลงจากการเข้าสู่สังคมสูงวัยเร็ว

แนวโน้มอัตราดอกเบี้ยนโยบายของไทย

SCB EIC ประเมินว่า คณะกรรมการนโยบายการเงิน (กนง.) จะทยอยลดอัตราดอกเบี้ยนโยบายจากระดับปัจจุบันที่ 2.5% มาอยู่ที่ 2% ภายในครึ่งแรกของปีนี้ เพื่อรักษาบทบาทนโยบายการเงินที่เป็นกลางต่อเศรษฐกิจไว้เช่นเดิม หลังการ Recalibrate กลไกการทำนโยบายการเงินจากปัจจัยเชิงโครงสร้างภาคการผลิตที่รุนแรงขึ้นและประเมินนัยต่อระดับอัตราดอกเบี้ยที่เหมาะสมกับการเติบโตของเศรษฐกิจไทยในระยะยาว (Neutral rate) ที่ต่ำลง โดย SCB EIC ประเมินว่า Neutral rate ของไทยได้ลดต่ำลงมาอยู่ที่ราว 2.1% แล้ว (จากระดับเดิม 2.5%) ซึ่งการปรับลดดอกเบี้ยครั้งนี้นอกจากจะเป็นการปรับ Stance ของนโยบายการเงินให้เหมาะสมกับโครงสร้างเศรษฐกิจไทยที่เปลี่ยนไปได้ทันสถานการณ์แล้ว จะยังมีผลช่วยบรรเทาภาระหนี้สูง โดยเฉพาะกลุ่มธุรกิจและครัวเรือนเปราะบางที่อาจได้รับผลกระทบจากดอกเบี้ยขาขึ้นมากกว่ากลุ่มอื่น รวมถึงช่วยเพิ่มปัจจัยบวกต่อความเชื่อมั่นทางเศรษฐกิจของไทยท่ามกลางแรงส่งภาครัฐที่ยังติดขัดในปีนี้ได้อีกทาง

ค่าเงินบาทในระยะสั้นจะทรงตัวในกรอบ 35-36 บาทต่อดอลลาร์สหรัฐ เนื่องจากปัจจัยต่างประเทศมีผลทำให้เงินบาทแข็งค่าขึ้นมากแล้ว เงินบาท ณ สิ้นปีมีแนวโน้มแข็งค่าในกรอบ 33.50-34.50 บาทต่อดอลลาร์สหรัฐ จากเงินดอลลาร์สหรัฐ ที่จะอ่อนค่าลงตามการลดดอกเบี้ยของ Fed และเศรษฐกิจไทยมีแนวโน้มฟื้นตัวชัดเจนขึ้น

มองไปข้างหน้า ประเทศไทยมีความท้าทายสำคัญจากปัญหาเชิงโครงสร้างในภาคการผลิตอุตสาหกรรม

แม้การผลิตในปี 2024 จะมีแนวโน้มกลับมาขยายตัวได้จากแรงส่งของสินค้าอุปโภคบริโภคที่ฟื้นตัวตามอุปสงค์ทั้งในประเทศและต่างประเทศ แต่การผลิตสินค้าอุตสาหกรรมของไทยยังผูกโยงกับห่วงโซ่อุปทานเก่าอยู่มาก กอปรกับการที่เศรษฐกิจไทยเชื่อมโยงกับเศรษฐกิจจีนและห่วงโซ่การผลิตจีนมากท่ามกลางกระแสภูมิรัฐศาสตร์โลก รวมถึงความสามารถของภาคการผลิตไทยในการปรับตัวกับห่วงโซ่การผลิตโลกใหม่และรูปแบบความต้องการสินค้าในตลาดโลกที่เปลี่ยนไปได้ช้า ทำให้การเพิ่มขีดความสามารถทางการแข่งขันของภาคส่งออกไทยยังทำได้ค่อนข้างจำกัด สะท้อนจากส่วนแบ่งยอดขายสินค้าส่งออกของไทยในตลาดโลกที่ยังใกล้เดิมมาตลอดทศวรรษ

ดังนั้น การปรับตัวของภาคอุตสาหกรรมไทยให้สอดรับกับกระแสความยั่งยืน การยกระดับขีดความสามารถในการพัฒนาเทคโนโลยี และการบริหารจัดการห่วงโซ่อุปทานให้ยืดหยุ่นมากขึ้น เพื่อให้สามารถเชื่อมโยงและเข้าไปเป็นส่วนหนึ่งของห่วงโซ่อุปทานโลกใหม่ จึงมีความจำเป็นอย่างเร่งด่วน

|

|