กลยุทธ์ฝ่าทางตัน อุตสาหกรรมยานยนต์ไทย

นอกจากการเติบโตของประเทศคู่แข่งที่ทำให้ไทยถูกแย่งตลาดส่งออกรถยนต์ที่สำคัญแล้ว ยังมีความท้าทายในรูปแบบอื่นที่อุตสาหกรรมยานยนต์ไทยต้องเผชิญไม่ว่าจะเป็นแนวโน้มการผลิตรถยนต์ที่ต้องใช้โครงสร้างหรือชิ้นส่วนที่มีเทคโนโลยีขั้นสูง ตลอดจนการหดตัวของการลงทุนจากต่างประเทศ ทั้งนี้ อีไอซีมองว่าการขยายตัวของตลาดในประเทศจะเป็นปัจจัยสำคัญต่อการฟื้นตัวของอุตสาหกรรมยานยนต์ในระยะสั้นถึงปานกลาง

ผู้เขียน: โศภิษฐ์ เอี่ยมพิชัยมงคล, นันทพงศ์ พันทวีศักดิ์

|

Highlight

|

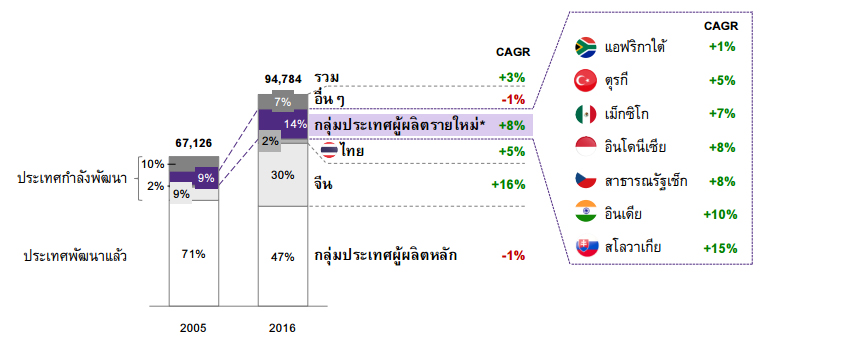

กว่าหนึ่งทศวรรษที่ผ่านมา ประเทศผู้ผลิตรายใหม่1 ซึ่งส่วนมากเป็นประเทศกำลังพัฒนาได้ก้าวมาเป็นกำลังสนับสนุนที่สำคัญของอุตสาหกรรมยานยนต์โลก ด้วยสัดส่วนการผลิตที่เพิ่มขึ้นจาก 9% ในปี 2005 เป็น 14% ในปี 2016 ของการผลิตรถยนต์ทั่วโลก โดยมีอัตราการผลิตรถยนต์เติบโตเฉลี่ยมากถึง 8% ต่อปี ทั้งนี้ ประเทศที่น่าจับตามองเป็นพิเศษคือเม็กซิโกและอินเดีย เนื่องจากทั้งสองประเทศมีการผลิตรถยนต์รวมมากกว่า 8 ล้านคันในปี 2016 หรือมากกว่าครึ่งของกำลังการผลิตทั้งกลุ่ม นอกจากนี้ อินโดนีเซีย สาธารณรัฐเช็ก และสโลวาเกีย สามารถเติบโตได้อย่างแข็งแกร่งด้วยอัตราการผลิตรถยนต์เติบโตเฉลี่ยที่ 8%, 8% และ 15% ต่อปี ตามลำดับ ยิ่งไปกว่านั้น แอฟริกาใต้ยังสามารถยกระดับอุตสาหกรรมยานยนต์จากที่เคยเป็นเพียงผู้นำเข้าจนกลายมาเป็นผู้ส่งออกรถยนต์สำคัญของโลก โดยในปี 2016 มีสัดส่วนการส่งออกรถยนต์ที่ 9% ของปริมาณการผลิตรถยนต์ทั้งประเทศ

ขณะที่อุตสาหกรรมยานยนต์ไทยที่เคยโดดเด่นกลับถดถอยลง ด้วยอัตราการผลิตรถยนต์เติบโตเฉลี่ยเพียง 5% ต่อปี และไทยเริ่มถูกแย่งตลาดส่งออกจากคู่แข่งอย่างอินโดนีเซียและแอฟริกาใต้ โดยนับจากปี 2010 เป็นต้นมา มูลค่าการส่งออกรถยนต์นั่งของไทยเติบโตได้เฉลี่ยเพียง 8% ต่อปี แต่อินโดนีเซียกลับเติบโตได้มากถึง 17% ต่อปี ซึ่งตลาดส่งออกที่ได้รับผลกระทบอย่างชัดเจนคือ ญี่ปุ่น ซาอุดีอาระเบีย และฟิลิปปินส์ ยิ่งไปกว่านั้น ไทยยังถูกแอฟริกาใต้แย่งส่วนแบ่งตลาดการส่งออกรถกระบะไปอังกฤษ โดยในปี 2016 แอฟริกาใต้มีมูลค่าการส่งออกไปอังกฤษเพิ่มมากกว่า 10 เท่า ส่วนไทยทรงตัวอย่างต่อเนื่องมาตั้งแต่ปี 2015 ทำให้ภาพรวมการส่งออกรถยนต์ของไทยขยายตัวลดลงจากเดิม 12% ในปี 2015 เหลือเพียง 5% ในปี 2016

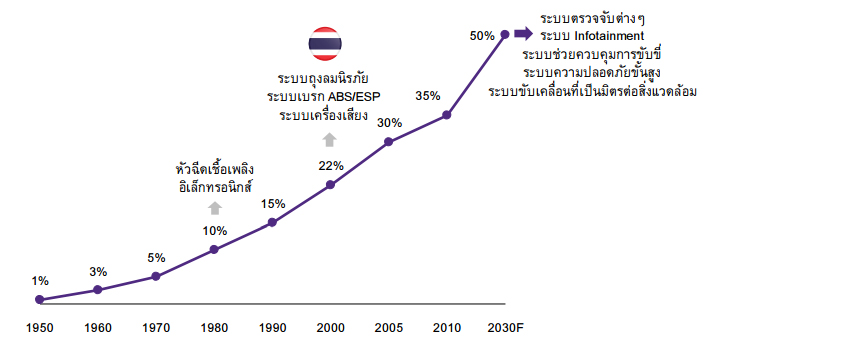

ในอนาคตอุตสาหกรรมยานยนต์ไทยจะต้องเผชิญกับความท้าทายอีกมากโดยเฉพาะแนวโน้มการใช้ชิ้นส่วนอิเล็กทรอนิกส์ที่เพิ่มขึ้นและซับซ้อนมากขึ้น การใช้ชิ้นส่วนอิเล็กทรอนิกส์ต่อรถยนต์หนึ่งคันไม่เพียงแต่มีแนวโน้มเพิ่มขึ้นเท่านั้น แต่จะมีความซับซ้อนมากยิ่งขึ้นอีกด้วย ไม่ว่าจะเป็นการใช้เซนเซอร์และกล้องเพื่อรองรับระบบเบรกอัตโนมัติ หรือระบบควบคุมช่องทางการขับขี่ในรถยนต์รุ่นใหม่ๆ ซึ่งไทยยังไม่มีเทคโนโลยีที่สามารถผลิตชิ้นส่วนเหล่านี้ได้ จะมีก็เพียงแต่เทคโนโลยีสำหรับการผลิตชิ้นส่วนที่ไม่ซับซ้อนนัก เช่น ถุงลมนิรภัย ระบบเบรก ABS เป็นต้น นอกจากนี้ ยังมีเทรนด์ด้านการใช้โครงสร้างและชิ้นส่วนรถยนต์ร่วมกัน (modular platform) ที่หลายค่ายรถยักษ์ใหญ่นำมาใช้เป็นกลยุทธ์เพื่อให้เกิดการประหยัดต่อขนาด (economy of scale) ซึ่งเทรนด์ดังกล่าวมีการกำหนดฐานการผลิตชิ้นส่วนสำคัญเพื่อส่งออกไปยังโรงงานประกอบรถยนต์ทั่วโลกร่วมด้วย ตัวอย่างที่เห็นได้ชัดคือ โครงการ Toyota New Global Architecture (TNGA) เริ่มต้นผลิต New Prius (2015) และ CH-R (2016) ที่มีการใช้ระบบ Powertrain, Chassis และ Transmission ร่วมกัน โดยแต่เดิมมีการผลิตเฉพาะในญี่ปุ่น และปัจจุบันมีการขยายฐานการผลิตไปตุรกี ในขณะที่การผลิต Prius ในไทยได้ถูกยกเลิกไปตั้งแต่ปี 2015 แล้ว ส่งผลกระทบให้ไทยสูญเสียโอกาสที่จะเป็นหนึ่งในฐานการผลิตรถยนต์ในโครงการ TNGA นี้

นอกจากนี้ การลงทุนจากต่างประเทศในอุตสาหกรรมยานยนต์ของไทยแทบไม่ขยายตัวโดยเฉพาะเมื่อเทียบกับคู่แข่งอย่างอินโดนีเซียและเม็กซิโก เนื่องจากค่ายรถอย่าง Mitsubishi และ Nissan ซึ่งเป็นผู้ส่งออกที่สำคัญของไทยได้สร้างพันธมิตรเชิงกลยุทธ์เพื่อใช้โครงสร้างพื้นฐานของรถยนต์ร่วมกัน โดยความร่วมมือในครั้งนี้ทำให้เกิดการแบ่งโซนการผลิตรถยนต์นั่งและรถกระบะตามความถนัดของแต่ละประเทศอย่างชัดเจน กล่าวคือ อินโดนีเซียจะเป็นฐานการผลิตหลักสำหรับรถยนต์นั่ง ในขณะที่ไทยจะเป็นเพียงฐานการผลิตรถกระบะเท่านั้น ยิ่งไปกว่านั้น Toyota และ Ford ยังมีแผนลงทุนสร้างโรงงานผลิตรถยนต์นั่งเพิ่มเติมในเม็กซิโก ด้วยเม็ดเงินลงทุนมูลค่ากว่า 1 พันล้านดอลลาร์สหรัฐฯ และ 2.5 พันล้านดอลลาร์สหรัฐฯ ตามลำดับ

อีไอซีมองว่าการส่งเสริมยอดขายตลาดในประเทศจะมีส่วนช่วยให้อุตสาหกรรมยานยนต์ไทยฟื้นตัวได้เร็ว และมีโอกาสดึงดูดให้เกิดการขยายการลงทุนจากค่ายรถยนต์อีกด้วย เมื่อพิจารณาจากสัดส่วนการถือครองรถยนต์ของไทยในปัจจุบันซึ่งอยู่ที่ราว 227 คัน ต่อประชากร 1,000 คน พบว่าตลาดรถยนต์ในประเทศของไทยยังมีแนวโน้มขยายตัวได้ เมื่อเทียบกับประเทศพัฒนาแล้วอย่างเยอรมนีและเกาหลีใต้ที่มีสัดส่วนการถือครองรถยนต์มากถึง 559 คัน และ 412 คัน ต่อประชากร 1,000 คน ตามลำดับ โดยทั้งสองประเทศมีการใช้มาตรการสนับสนุนอย่างต่อเนื่อง อาทิ มาตรการ Scrappage Scheme เพื่อกระตุ้นยอดขายรถใหม่ในประเทศ กล่าวคือ ผู้ซื้อจะได้รับสิทธิประโยชน์ด้านภาษีหรือเงินอุดหนุนจากภาครัฐ หากนำรถเก่ามาแลกซื้อรถใหม่ ส่งผลให้ในปี 2009 ตลาดรถยนต์ในเยอรมนีและเกาหลีใต้สามารถขยายตัวได้ถึง 18% และ 17% จากปีก่อนหน้า ตามลำดับ

1 ประเทศผู้ผลิตรายใหม่ ประกอบด้วย แอฟริกาใต้ ตุรกี เม็กซิโก อินโดนีเซีย สาธารณรัฐเช็ก อินเดีย และสโลวาเกีย

|

|

|

|

|

รูปที่ 1: ปริมาณการผลิตรถยนต์ทั่วโลก

หน่วย: พันคัน

ที่มา: การวิเคราะห์โดย EIC จากข้อมูลของ OICA

รูปที่ 2: สัดส่วนการใช้ชิ้นส่วนอิเล็กทรอนิกส์ต่อรถยนต์หนึ่งคัน

หน่วย: %

ที่มา: การวิเคราะห์โดย EIC จากข้อมูลของ Freescale Semiconductor