มุมมองส่งออกไทยภายใต้ทรัมป์ 2.0 และระเบียบการค้าโลกใหม่

ไทยควรเจรจาเชิงรุก ลดอุปสรรคทางการค้า และเร่งปรับโครงสร้างเศรษฐกิจในประเทศ เพื่อรับมือผลกระทบและคว้าโอกาสจากการเปลี่ยนผ่านระเบียบการค้าโลกใหม่

“AMERICA WILL NO LONGER TOLERATE UNFAIR TRADE PRACTICES. … Reciprocal tariffs will bring back fairness and prosperity to the distorted international trade system and stop Americans from being taken advantage of.” (The White House, 13 ก.พ. 2025)

การประกาศของทำเนียบขาวข้างต้น สะท้อนให้เห็นความคิดของประธานาธิบดีทรัมป์ว่า ระเบียบการค้าโลกแบบเดิมที่สหรัฐฯ มีบทบาทหลัก กลับไม่สามารถปกป้องภาคอุตสาหกรรมและแรงงานชาวอเมริกันเอง ขัดกับหลักของนโยบาย American First ของทรัมป์ ดังนั้น สหรัฐฯ จึงต้องการปรับเปลี่ยนระเบียบการค้าโลกใหม่ ผ่านนโยบายภาษีนำเข้าตอบโต้ (Reciprocal tariffs) ซึ่งเป็นนโยบายที่ทรัมป์มองว่าจะช่วยหยุดยั้งการค้าที่ไม่เป็นธรรมกับสหรัฐฯ ในการตอบโต้ประเทศคู่ค้าที่กำลังเอาเปรียบสหรัฐฯ ไม่ว่าจะเป็นประเทศพันธมิตรหรือไม่ก็ตาม เพื่อปกป้องอุตสาหกรรมในประเทศและลดการขาดดุลการค้าของสหรัฐฯ ชุดนโยบายภาษีนำเข้าของสหรัฐฯ จึงจะส่งผลกระทบต่อการค้าโลกและเศรษฐกิจประเทศต่างๆ ที่พึ่งพาภาคการส่งออกสูงเช่น ประเทศไทย

ไทยเสี่ยงสูงที่จะโดนภาษีนำเข้าตอบโต้จากสหรัฐฯ ภายใต้ทรัมป์ 2.0

เว็บไซต์ทางการของทำเนียบขาวประกาศเกณฑ์สำคัญที่สหรัฐฯ จะนำมาพิจารณาประเทศคู่ค้าที่ไม่เป็นธรรมในการออกนโยบาย Reciprocal tariffs ได้แก่ 1) ประเทศที่เกินดุลการค้ากับสหรัฐฯ สูง 2) ประเทศที่เรียกเก็บอัตราภาษี MFN (Most Favored Nation) กับสินค้าสหรัฐฯ สูงกว่าที่สหรัฐฯ เรียกเก็บสินค้าจากประเทศเหล่านั้น และ 3) ประเทศที่ใช้มาตรการกีดกันการค้าที่ไม่ใช่ภาษีศุลกากรกับสหรัฐฯ (Non-Tariff Barrier) SCB EIC ประเมินว่า ไทยมีความเสี่ยงสูงที่จะโดนนโยบายภาษีนำเข้าตอบโต้จากสหรัฐฯ เนื่องจาก

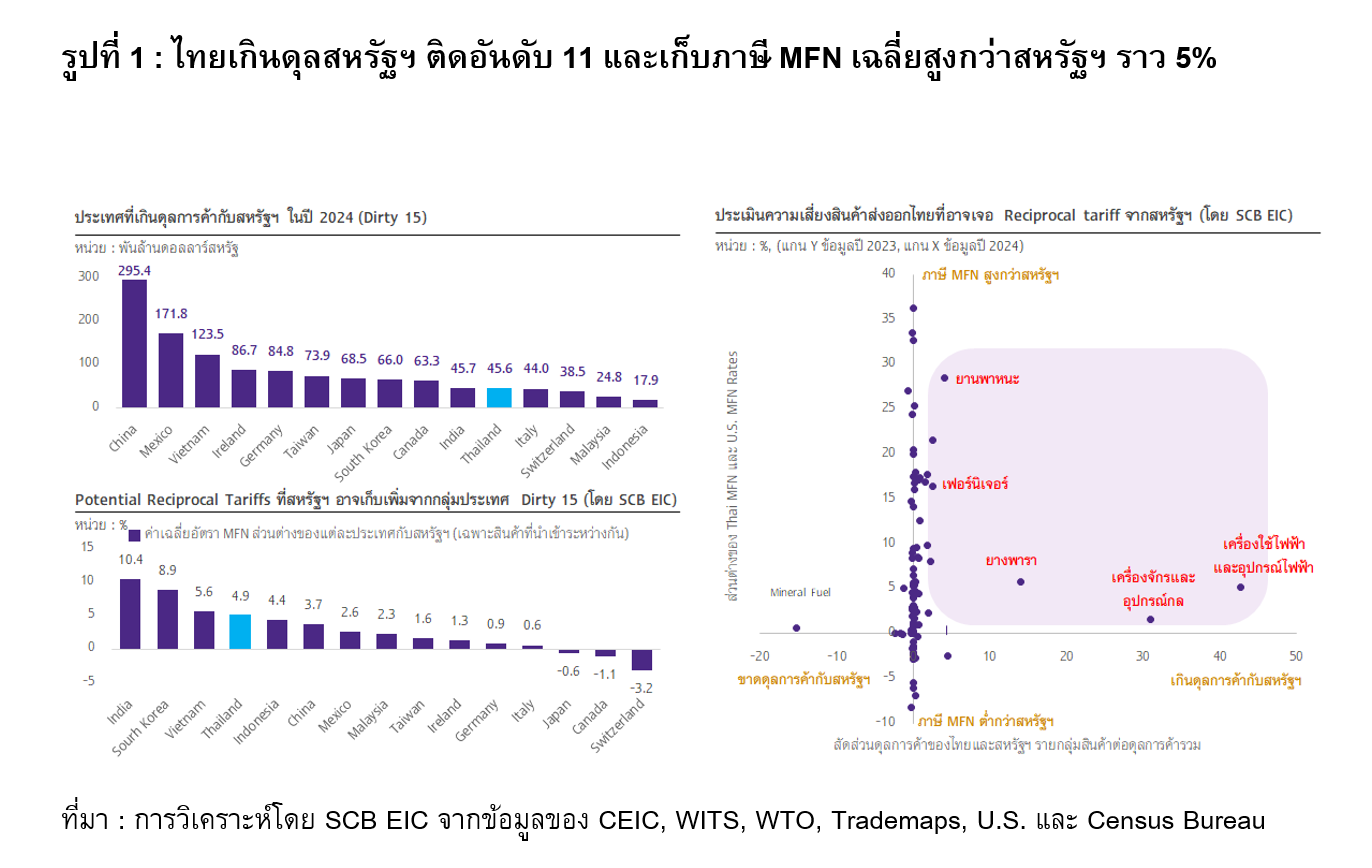

1) ไทยเกินดุลการค้ากับสหรัฐฯ สูงและเพิ่มขึ้นมาก มูลค่าการเกินดุลการค้าของไทยกับสหรัฐฯ เพิ่มขึ้นกว่า 2 เท่า จาก 2.03 หมื่นล้านดอลลาร์สหรัฐ ในปี 2560 (ก่อน Trade War 1.0) เป็น 4.56 หมื่นล้านดอลลาร์สหรัฐ ในปี 2567 ด้านอันดับการเกินดุลการค้าระหว่างไทยกับสหรัฐฯ ปรับขึ้นมาเป็นอันดับ 11 ในปี 2567 จากอันดับ 12 ในปี 2566 (รูปที่ 1 ซ้ายบน) ทำให้ไทยจัดอยู่ในกลุ่ม 15 ประเทศที่เกินดุลการค้ากับสหรัฐฯ มากที่สุด (Dirty 15) และเสี่ยงต่อนโยบายภาษีนำเข้าตอบโต้จากสหรัฐฯ ที่จะประกาศในวันที่ 2 เม.ย. นี้ ตามที่รัฐมนตรีกระทรวงการคลัง สก็อตต์ เบสเซนต์ และที่ปรึกษาด้านเศรษฐกิจประจำทำเนียบขาว เควิน แฮสเซ็ตต์ กล่าวไว้ช่วงกลางเดือน มี.ค. นี้

2) ไทยเก็บภาษีนำเข้า MFN กับสินค้าสหรัฐฯ สูงกว่าที่สหรัฐฯ เก็บสินค้าไทย รายงานล่าสุดของ World Trade Organization (WTO) พบว่า ไทยเก็บภาษีนำเข้า MFN กับสหรัฐฯ เฉลี่ย 8.5% ในขณะที่สหรัฐฯ เก็บภาษีนำเข้า MFN กับไทยต่ำกว่ามากเฉลี่ยที่ 3.6% ส่งผลให้ส่วนต่างภาษีนี้ค่อนข้างสูงเกือบ 5% (รูปที่ 1 ซ้ายล่าง) จากการประเมินรายสินค้าส่งออกและสินค้านำเข้าระหว่างไทยกับสหรัฐฯ

SCB EIC พบว่า รายการสินค้าส่งออกที่ไทยเก็บภาษี MFN สูงกว่าสหรัฐฯ มีมากถึง 80% (73 จาก 94 หมวดสินค้า) โดยสินค้าหมวดเครื่องใช้ไฟฟ้าและอุปกรณ์ไฟฟ้า เครื่องจักรและอุปกรณ์กล ยางพารา ยานพาหนะ และเฟอร์นิเจอร์ มีความเสี่ยงสูงต่อภาษีนำเข้าตอบโต้ของสหรัฐฯ เพราะเข้าข่ายทั้ง 2 เกณฑ์ข้างต้น คือ เกินดุลสหรัฐฯ สูง และเก็บ MFN รายสินค้าสูงกว่า (รูปที่ 1 ขวา)

3) ประเทศไทยใช้มาตรการ Non-Tariff Barrier กับสินค้านำเข้าจากสหรัฐฯ เพื่อปกป้องสินค้าภายในประเทศสูง หากพิจารณาข้อมูลจาก UNCTAD โดยคำนวณจำนวนมาตรการกีดกันการค้าที่ใช้กับสินค้านำเข้าระหว่าง 2 ประเทศเท่านั้น (ไม่รวมมาตรการที่ใช้กับประเทศอื่นๆ) SCB EIC พบว่า ไทยใช้มาตรการ Non-Tariff Barrier กับสินค้านำเข้าจากสหรัฐฯ มากถึง 166 มาตรการ โดยเฉพาะสินค้าเกษตร เช่น ข้อกำหนดด้านบรรจุภัณฑ์ สุขอนามัย ค่าธรรมเนียมใบอนุญาตนำเข้า ความจำเป็นต้องผ่านด่านศุลกากรที่กำหนดและการตรวจสอบต่าง ๆ โควตาการนำเข้า และข้อจำกัดการนำเข้า ในขณะที่ สหรัฐฯ กลับใช้มาตรการ Non-Tariff Barrier กับสินค้านำเข้าจากไทยเพียง 9 มาตรการเท่านั้น

นโยบายภาษีนำเข้าตอบโต้ ของสหรัฐฯ มีแนวโน้มกระทบการส่งออกไทยสูง

SCB EIC มองว่า การส่งออกของไทยมีแนวโน้มจะได้รับผลกระทบทั้งทางตรงและทางอ้อม จากนโยบายภาษีนำเข้าตอบโต้ของทรัมป์ 2.0 ค่อนข้างมาก

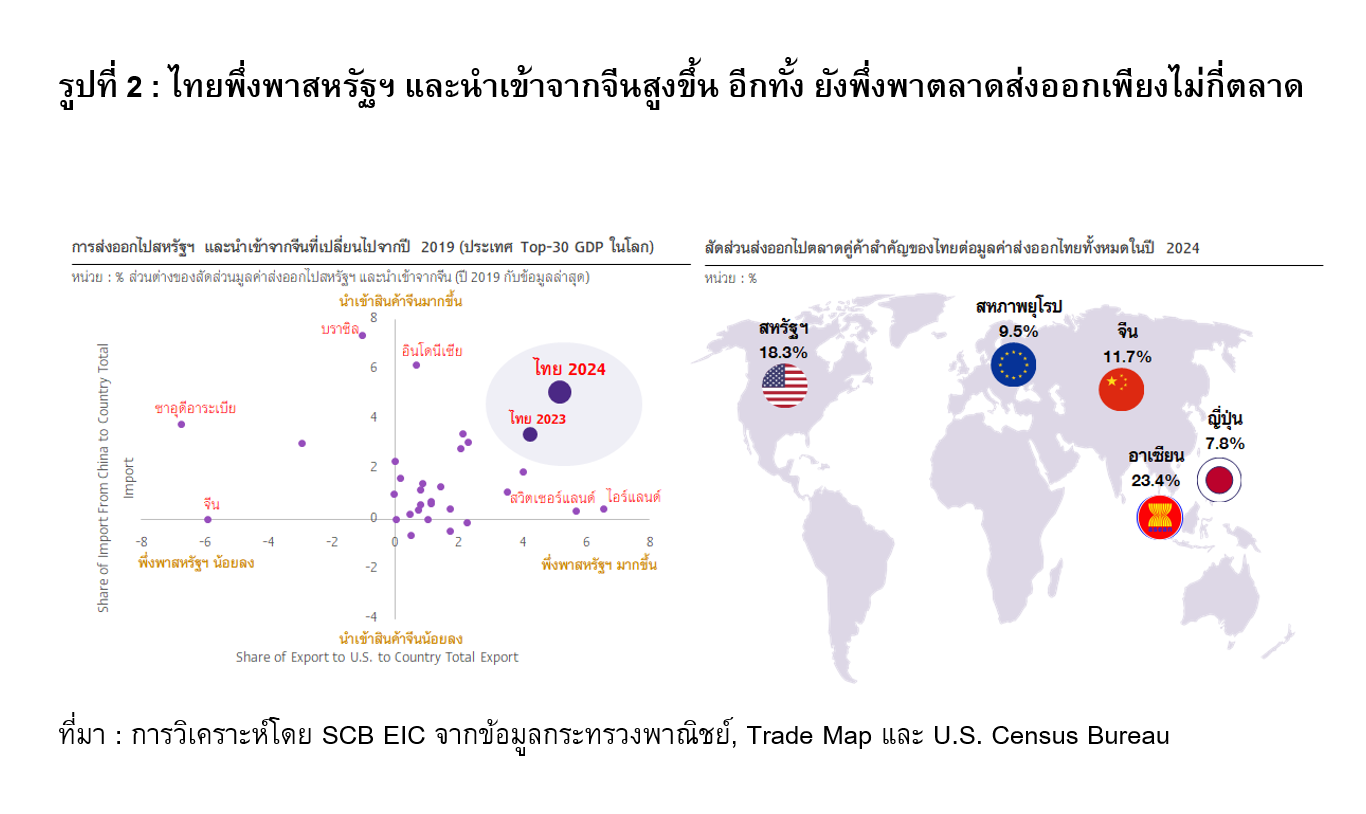

ผลกระทบทางตรงจากสหรัฐฯ : SCB EIC วิเคราะห์ว่า หากสหรัฐฯ ขึ้นภาษีนำเข้าสินค้าไทยทุกประเภทเฉลี่ย +10 percentage point จะทำให้ Nominal GDP ของไทยลดลงราว -0.94 percentage point เพราะจะทำให้มูลค่าการส่งออกไทยลดลงมาก เนื่องจากพึ่งพาตลาดสหรัฐฯ สูง (รูปที่ 2 ซ้าย) ในปี 2567 จะเห็นว่าไทยส่งออกไปสหรัฐฯ สูงถึง 54,956.2 ล้านดอลลาร์สหรัฐ คิดเป็นสัดส่วนสูงถึง 18.3% ของมูลค่าการส่งออกไทยทั้งหมด การพึ่งพาตลาดสหรัฐฯ เพิ่มขึ้นมากจากปี 2562 ที่ 31,348.43 ล้านดอลลาร์สหรัฐ คิดเป็นสัดส่วนเพียง 12.7% ของมูลค่าการส่งออกไทยทั้งหมด โดยกลุ่มสินค้าส่งออกสำคัญของไทยไปสหรัฐฯ ที่เสี่ยงถูกตั้งกำแพงภาษีสูง เช่น อิเล็กทรอนิกส์ ยานยนต์และชิ้นส่วน เครื่องจักรและคอมพิวเตอร์ เพราะเป็นกลุ่มสินค้าที่สหรัฐฯ ตั้งเป้าลดการขาดดุลการค้า และส่งเสริมให้เกิดห่วงโซ่อุปทานภายในประเทศ

ผลกระทบทางอ้อมจากจีน :

1) ความต้องการนำเข้าสินค้าขั้นต้นและขั้นกลางจากไทยน้อยลง : การที่สหรัฐฯ ใช้มาตรการกีดกันการค้าจากจีนสูงขึ้น อาจส่งผลให้จีนผลิตสินค้าส่งออกไปสหรัฐฯ น้อยลง นำไปสู่การนำเข้าสินค้าขั้นต้นและขั้นกลางจากไทยที่อยู่ในห่วงโซ่อุปทานของจีนน้อยลงไปด้วย โดย SCB EIC พบว่า ไม้ยางพารา ยางพารา ยางสังเคราะห์ เม็ดพลาสติก (โดยเฉพาะกลุ่ม Styrene และ Ethylene) และอะลูมิเนียมรีด (สำหรับผลิตบรรจุภัณฑ์หรือกระป๋องเครื่องดื่ม) เป็นสินค้ากลุ่มเสี่ยงที่อาจโดนผลกระทบสูง เพราะพึ่งพาการส่งออกไปตลาดจีนสูง

2) เศรษฐกิจจีนชะลอตัวมากขึ้นจากสงครามการค้า : จีนเป็นประเทศคู่ค้าอันดับ 2 ของไทยรองจากสหรัฐฯ โดยในปี 2567 ไทยส่งออกไปจีนมีมูลค่ามากถึง 35,243.3 ล้านดอลลาร์สหรัฐ คิดเป็น 11.7% ของมูลค่าส่งออกไทยทั้งหมด การที่เศรษฐกิจจีนชะลอตัวลงย่อมส่งผลให้ความต้องการนำเข้าสินค้าไทยลดลงไปด้วย โดยเฉพาะสินค้าอุปโภคบริโภค (สินค้าขั้นปลาย) เช่น กลุ่มสินค้าผักและผลไม้ อาหารและเครื่องดื่ม ซึ่งจีนเป็นผู้นำเข้าสำคัญ เช่น ในปี 2567 มูลค่าการส่งออกทุเรียนไทยไปจีนมีสัดส่วนมากถึง 97.4% ของมูลค่าการส่งออกทุเรียนไทยทั้งหมด

3) ปัญหาสินค้าจีนทะลักเข้าตลาดภายในและภายนอกประเทศ : มาตรการภาษีของสหรัฐฯ กีดกันสินค้าจีน และปัญหาอุปสงค์ในประเทศของจีนที่ยังซบเซาจากปัญหาเชิงโครงสร้าง เช่น ปัญหาในภาคอสังหาริมทรัพย์ อาจส่งผลให้สินค้าจีนที่ผลิตเกินความต้องการในประเทศ กระจายตลาดไปสู่ประเทศต่างๆ มากขึ้น โดยเฉพาะตลาดอาเซียน (ซึ่งคิดเป็น 23% ของมูลค่าการส่งออกไทยทั้งหมดในปี 2567) ซึ่งมีพรมแดนใกล้จีนและสะดวกต่อการขนส่ง สะท้อนความเสี่ยงที่สินค้าจีนจะทะลักเข้าตลาดไทย รวมถึงตลาดคู่ค้าสำคัญของไทยมากขึ้น จึงอาจกระทบความสามารถในการแข่งขันของไทยทั้งตลาดในและนอกประเทศ ส่งผลให้ส่วนแบ่งสินค้าไทยในตลาดลดลง ยิ่งซ้ำเติมปัญหาเชิงโครงสร้างในภาคการผลิตและการส่งออกของไทย

ผลกระทบทางอ้อมจากประเทศคู่ค้าอื่น ๆ : การส่งออกไทยพึ่งคู่ค้าหลักเพียงไม่กี่ตลาด โดยตลาดสหรัฐฯ จีน สหภาพยุโรป ญี่ปุ่น และอาเซียนรวมคิดเป็นสัดส่วนกว่า 70% ของมูลค่าส่งออกไทยทั้งหมด (รูปที่ 2 ขวา) ดังนั้น หากประเทศคู่ค้าหลักได้รับผลกระทบจากนโยบายของทรัมป์ 2.0 เช่น เศรษฐกิจประเทศเหล่านี้ชะลอตัวลงจากนโยบายภาษีการค้าของทรัมป์ อาจส่งผลให้ความต้องการนำเข้าสินค้าจากไทยน้อยลง การกระจายตลาดส่งออกแข่งกับสินค้าไทยมากขึ้น รวมถึงการที่ประเทศต่าง ๆ เปลี่ยนไปนำเข้าสินค้าจากสหรัฐฯ เพิ่มขึ้น เพื่อลดการเกินดุลการค้ากับสหรัฐฯ แต่อาจส่งผลทางอ้อมให้นำเข้าสินค้าจากไทยน้อยลง

ข้อเสนอแนะ

แม้นโยบายการค้าของสหรัฐฯ ภายใต้ทรัมป์ 2.0 จะมีแนวโน้มแข็งกร้าวกว่าทรัมป์ 1.0 SCB EIC มองว่า ไทยจะสามารถลดผลกระทบได้จากการเจรจาเชิงรุกกับสหรัฐฯ และเร่งปรับตัวภายในประเทศ

ไทยสามารถเจรจาเชิงรุกกับสหรัฐฯ รวมถึง การลดภาษีนำเข้าที่เก็บจากสหรัฐฯ ยกเลิก Non-Tariff Barrier บางมาตรการ และส่งสัญญาณความร่วมมือทางเศรษฐกิจที่สอดคล้องกับผลประโยชน์ของสหรัฐฯ เช่น นำเข้าสินค้าจากสหรัฐฯ เพิ่มขึ้นเพื่อลดการเกินดุลการค้า หรือลงทุนเพิ่มเติมในสหรัฐฯ คล้ายเวียดนามที่เกินดุลการค้าอันดับ 3 กับสหรัฐฯ ในปี 2567 เจรจาวางแผนจะนำเข้าสินค้าเกษตรและก๊าซ LNG จากสหรัฐฯ เพิ่มขึ้น หรือญี่ปุ่นที่เกินดุลการค้าสหรัฐฯ อันดับ 7 ที่ให้คำมั่นว่าจะลงทุนเพิ่มเติมในสหรัฐฯ ซึ่งการดำเนินการเหล่านี้จะช่วยลดความตึงเครียดทางการค้า และแสดงความตั้งใจจะช่วยสนับสนุนเศรษฐกิจสหรัฐฯ ได้

นอกจากนี้ SCB EIC มองว่า ไทยอาจได้ประโยชน์ในช่วงการเปลี่ยนผ่านสู่ระเบียบการค้าโลกใหม่นี้ได้ หากสามารถแก้ปัญหาเชิงโครงสร้างในภาคการผลิตและการส่งออกของไทยได้ ตามที่ผู้เขียนเคยเสนอไว้ในบทความก่อนหน้าเรื่อง “การส่งออกของไทย : เครื่องยนต์เศรษฐกิจที่กำลังอ่อนแรง” เช่น การกระจายตลาดคู่ค้าให้มากขึ้น การเร่งเจรจาข้อตกลงการค้าเสรี (FTA) การพัฒนาทักษะแรงงาน และการลดกฎระเบียบต่าง ๆ ของภาครัฐ ซึ่งจะ 1) ช่วยให้ไทยสามารถดึงดูดการลงทุนทางตรงผ่านโอกาสที่เกิดขึ้นในช่วงการปรับเปลี่ยนระเบียบการค้าโลกใหม่ได้ 2) ช่วยลดผลกระทบจากนโยบายภาษีนำเข้าตอบโต้ภายใต้ทรัมป์ 2.0 และ 3) ช่วยให้ภาคการส่งออกไทยสามารถผลิตสินค้ามูลค่าเพิ่มสูงขึ้นสอดคล้องความต้องการตลาดโลกที่กระจายตัวมากขึ้น และสามารถยกระดับภาคการส่งออกและภาคอุตสาหกรรม ซึ่งเป็นหนึ่งในเครื่องยนต์ขับเคลื่อนเศรษฐกิจสำคัญของไทยให้กลับมาเติบโตอย่างแข็งแกร่งและยั่งยืนอีกครั้ง

________

เผยแพร่ใน Thairath money วันที่ 1 เมษายน 2025