A global dilemma: Public debt and the COVID-battered economy ปัญหาระดับโลก : หนี้สาธารณะและเศรษฐกิจที่ถดถอย

“First you worry about fighting the war, then you figure out how to pay for it.”Carmen Reinhart, Chief Economist of World Bank (2020)

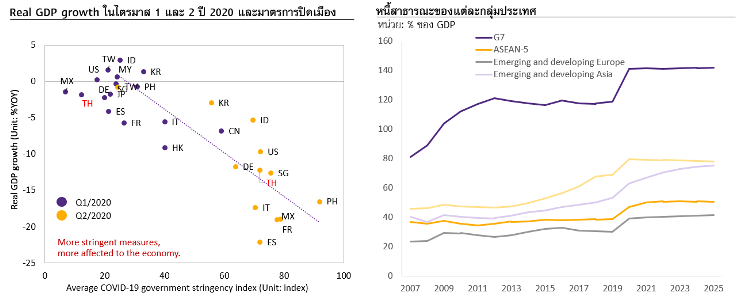

การแพร่ระบาดของ COVID-19 ได้ส่งผลให้รัฐบาลต้องออกมาตรการขนาดใหญ่เพื่อพยุงเศรษฐกิจ โดยการแพร่ระบาดของ COVID-19 ได้นำไปสู่มาตรการควบคุมการแพร่ระบาดหลายมาตรการทั่วโลก ไม่ว่าจะเป็นมาตรการเว้นระยะห่าง (Social Distancing) หรือ มาตรการปิดเมือง (Lockdown) ซึ่งส่งผลให้กิจกรรมทางเศรษฐกิจหยุดชะงัก ภาคธุรกิจและแรงงานขาดรายได้ จากปัญหาสาธารณสุขจึงกลายเป็นปัญหาทางเศรษฐกิจ เป็นเหตุให้รัฐบาลหลายประเทศออกมาตรการเพื่อเยียวยาและกระตุ้นเศรษฐกิจ โดยใช้เม็ดเงินมูลค่ามหาศาล ซึ่งมาตรการส่วนใหญ่นั้นมุ่งเน้นไปที่การแก้ปัญหาการว่างงานและการปิดกิจการของธุรกิจ

ผลกระทบจาก COVID-19 ต่อสถานะการคลังของรัฐบาลทั่วโลกจึงมีทั้ง รายได้จากการจัดเก็บภาษีที่ลดลงและรายจ่ายที่เพิ่มขึ้นมหาศาล ส่งผลให้หนี้สาธารณะของหลาย ๆ ประเทศเพิ่มขึ้นอย่างรวดเร็ว นอกจากนี้หากพิจารณาหนี้สาธารณะเทียบต่อ GDP แล้ว จะพบว่าเพิ่มขึ้นในอัตราที่เร็วเนื่องจาก GDP หดตัวลง โดยทาง IMF ได้คาดการณ์ว่าในปี 2020 GDP โลกจะหดตัว -4.4%1 และประเมินว่าหนี้สาธารณะต่อ GDP ทั่วโลก จะเพิ่มจากระดับ 83% ในปี 2019 มาเป็น 98.7% ในปี 2020 ทั้งนี้ก่อนการแพร่ระบาดของ COVID-19 นั้น หลายประเทศก็มีหนี้สาธารณะอยู่ในระดับที่สูงอยู่แล้ว ซึ่งส่วนใหญ่เป็นผลมาจากวิกฤตการเงินโลกเมื่อปี 2008 จึงเกิดเป็นคำถามว่าหนี้สาธารณะจะเพิ่มได้สูงสุดเท่าไหร่?

รูปที่ 1 : ด้วยผลกระทบต่อเศรษฐกิจจากการปิดเมือง IMF คาดการณ์ว่าหนี้สาธารณะจะเพิ่มขึ้นกับทุกกลุ่มประเทศ

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของ IMF, CEIC และ University of Oxford

การประเมินว่าระดับหนี้สาธารณะจะยั่งยืน (sustainable) ในระยะยาวหรือไม่นั้น ขึ้นอยู่กับสมมติฐานสำคัญสองข้อ คือ 1) อัตราดอกเบี้ย และ 2) อัตราการเติบโตของ GDP เนื่องจากหากอัตราดอกเบี้ยต่ำกว่าอัตราการเติบโตของ GDP อย่างต่อเนื่องและหากรัฐบาลไม่กู้เพิ่ม GDP จะขยายตัวเร็วกว่าระดับหนี้สาธารณะ ส่งผลให้อัตราส่วนหนี้สาธารณะต่อ GDP ลดลงต่อเนื่อง โดยที่ไม่จำเป็นต้องลดหนี้สาธารณะผ่านการขึ้นภาษีหรือลดรายจ่าย ซึ่งการจะตั้งสมมติฐานเกี่ยวกับอัตราดอกเบี้ยและอัตราการเติบโตของ GDP ในระยะยาวออกไปหลายปีอย่างแม่นยำเป็นเรื่องที่ยาก อย่างไรก็ดี ในงานวิจัยปี 20191โดย Olivier Blanchard อดีตนักเศรษฐศาสตร์สูงสุด (Chief economist) ของ IMF ได้ประเมินว่าในระยะยาว อัตราดอกเบี้ยเฉลี่ยนั้นจะต่ำกว่าอัตราการเติบโตทางเศรษฐกิจโดยเฉลี่ย ทำให้ภาระหนี้สาธารณะอาจลดลงได้

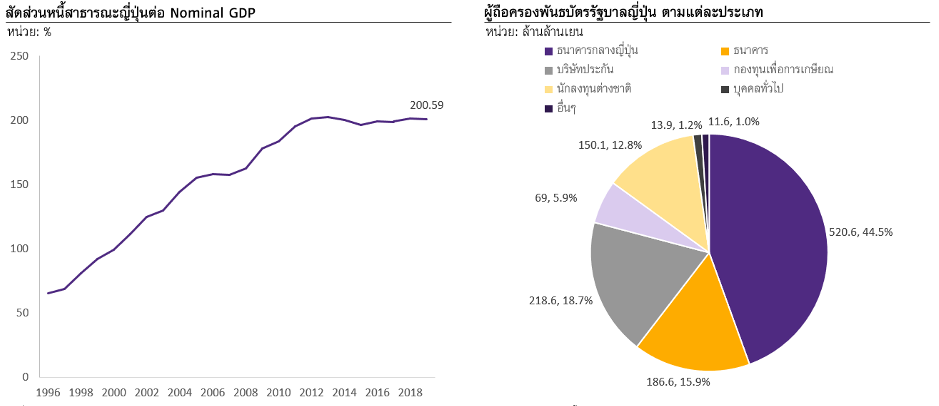

นอกจากอัตราดอกเบี้ยและการเติบโตของ GDP ยังมีปัจจัยอื่นที่เกี่ยวข้องกับระดับเพดานหนี้สาธารณะที่ยั่งยืน โดยในรายงานของ European Commission (2012)2ได้กล่าวถึงระดับเพดานหนี้ไว้ว่า ระดับเพดานหนี้สาธารณะที่ยั่งยืน (sustainable debt limit) นั้นแตกต่างไปตามปัจจัยเฉพาะของแต่ละประเทศและช่วงเวลา โดยระดับเพดานที่เหมาะสมนั้นขึ้นอยู่กับ 1) พัฒนาการของตลาดการเงิน 2) ความเชื่อมั่นของนักลงทุนต่อความสามารถในการชำระหนี้ของรัฐบาล และ 3) ความน่าดึงดูดของสินทรัพย์ประเภทอื่นเมื่อเทียบกับพันธบัตรรัฐบาล ซึ่งหากอิงตามการวิเคราะห์ของ European Commission แล้วจะสามารถอธิบายกรณีของญี่ปุ่นได้ โดยถึงแม้ว่าสัดส่วนหนี้สาธารณะของญี่ปุ่นในปี 2019 จะอยู่ในระดับสูงถึง 200.6% ต่อ GDP (รูปที่ 2) แต่ด้วยอัตราดอกเบี้ยที่อยู่ในระดับต่ำและผู้ถือครองพันธบัตรรัฐบาลส่วนใหญ่คือ ธนาคารกลางญี่ปุ่น (BOJ) สถาบันการเงินและนักลงทุนสถาบันในประเทศ ซึ่งตราบใดที่ผู้ร่วมตลาดเหล่านี้ยังเชื่อมั่นในรัฐบาลญี่ปุ่น หนี้สาธารณะที่อยู่ในระดับสูงนั้นก็อาจยังไม่เป็นปัญหาสำคัญต่อรัฐบาลญี่ปุ่นนัก

รูปที่ 2 : แม้ว่าอัตราหนี้สาธารณะต่อ GDP ของญี่ปุ่นจะสูง แต่ผู้ถือครองพันธบัตรส่วนใหญ่เป็นธนาคารกลางญี่ปุ่นกับนักลงทุนในประเทศ

หมายเหตุ : ข้อมูลการถือครองพันธบัตรรัฐบาลญี่ปุ่นเป็นข้อมูล ณ สิ้นเดือน มิถุนายน 2020

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของ CEIC และ BOJ

งานวิจัยจากหลายแห่งยังได้ชี้ถึงผลเสียของหนี้สาธารณะในระดับสูงต่อระบบเศรษฐกิจ ตัวอย่างเช่น งานวิจัยโดย Carmen Reinhart และ Kenneth Rogoff ในปี 20103ได้ศึกษาจากข้อมูลที่ย้อนไปในอดีตได้มากที่สุดเท่าที่มีข้อมูลจนถึงปี 2009 จาก 44 ประเทศ (ตัวอย่างเช่น ข้อมูลของสหรัฐฯ ตั้งแต่ปี 1790) พบว่า ในกรณีที่ประเทศมีหนี้สาธารณะสูงเกิน 90% ต่อ GDP เศรษฐกิจมักจะโตได้ช้าลง นอกจากนี้ ยังพบอีกว่าสำหรับกลุ่มประเทศตลาดเกิดใหม่นั้น หากหนี้ต่างประเทศ (External debt) อยู่ในระดับที่เกิน 60% แล้ว เศรษฐกิจมักจะโตได้ช้าลงเช่นกัน ซึ่งงานวิจัยชิ้นนี้ได้ส่งผลต่อทิศทางการดำเนินนโยบายในหลายประเทศ เช่น George Osborne อดีตรัฐมนตรีกระทรวงการคลังในสมัยรัฐบาล David Cameron ของสหราชอาณาจักร ได้ใช้งานวิจัยชิ้นนี้ในการสนับสนุนนโยบายรัดเข็มขัด (Austerity) ของรัฐบาลในสมัยนั้น โดยถึงแม้ว่างานวิจัยจะมีประเด็นขึ้นมาในภายหลังจากการคำนวณที่ผิดพลาด อย่างไรก็ดี ในเวลาต่อมา Carmen Reinhart และ Kenneth Rogoff ได้ร่วมกับ Vincent Reinhart ทำงานวิจัยเพิ่มเติมเกี่ยวกับความสัมพันธ์ระหว่างหนี้สาธารณะและอัตราการเติบโตของ GDP อีกครั้งในปี 20124 ซึ่งผลของงานวิจัยปี 2012 ก็ยังคงคล้ายกับงานวิจัยในปี 2010 และสอดคล้องกับผลงานวิจัยจากนักเศษฐศาสตร์รายอื่นทั้งจาก Bank for International Settlements (BIS) และ IMF

แม้ว่าระดับหนี้สาธารณะที่สูงอาจส่งผลต่อแนวโน้มการขยายตัวทางเศรษฐกิจในระยะยาว แต่รัฐบาลของหลายประเทศส่วนใหญ่ยังคงให้ความสำคัญกับการพยุงเศรษฐกิจในขณะนี้มากกว่าการควบคุมระดับหนี้สาธารณะ ซึ่งสอดคล้องกับความเห็นของหลายฝ่ายทั้ง OECD และ IMF โดย Carmen Reinhart ที่ขณะนี้ดำรงตำแหน่งนักเศรษฐศาสตร์สูงสุด หรือ Chief Economist ของธนาคารโลก (World Bank) ก็ยังสนับสนุนการกู้เพื่อพยุงเศรษฐกิจก่อน นอกจากนี้ แม้งานวิจัยของ Reinhart จะสนับสนุนนโยบายการลดหนี้สาธารณะ แต่ล่าสุดทาง Reinhart เองก็ยังให้ความสำคัญต่อการใช้นโยบายภาครัฐเพื่อสนับสนุนการฟื้นตัวทางเศรษฐกิจก่อน โดยได้กล่าวว่า “First you worry about fighting the war, then you figure out how to pay for it.”

สำหรับในระยะต่อไป ผลกระทบจากระดับหนี้สาธารณะที่สูงต่อแนวโน้มการขยายตัวทางเศรษฐกิจในระยะยาว และการบริหารจัดการกับภาระหนี้ในแต่ละประเทศ จะเป็นประเด็นสำคัญที่จะต้องจับตามอง

1 Olivier Blanchard, 2019. "Public Debt and Low Interest Rates," American Economic Review, American Economic Association, vol. 109(4), pages 1197-1229, April

2 European Commission, 2012. Fiscal Sustainability Report 2012. [online] Available at: <https://ec.europa.eu/economy_finance/publications/european_economy/2012/fiscal-sustainability-report_en.htm> [Accessed 13 October 2020].

3 Reinhart, Carmen M., and Kenneth S. Rogoff. 2010. "Growth in a Time of Debt." American Economic Review, 100 (2): 573-78.

4 Reinhart, Carmen M., Vincent R. Reinhart, and Kenneth S. Rogoff. 2012. "Public Debt Overhangs: Advanced-Economy Episodes since 1800." Journal of Economic Perspectives, 26 (3): 69-86.

เผยแพร่ในการเงินธนาคาร คอลัมน์ เกร็ดการเงิน วันที่ 17 พ.ย. 2020