หนี้ครัวเรือน : แผลเป็นที่ 3 ของเศรษฐกิจไทยภายใต้วิกฤต COVID

เศรษฐกิจไทยยังจะต้องเผชิญกับแผลเป็นที่ 3 จากปัญหาหนี้ครัวเรือนในระดับสูงที่ได้สะสมมาก่อนหน้า

ในบรรดาปัจจัยต่าง ๆ ที่กำหนดความแตกต่างของผลกระทบจาก COVID ที่มีต่อเศรษฐกิจต่าง ๆ ทั่วโลกนั้น นอกจากประเด็นโครงสร้างเศรษฐกิจโดยเฉพาะสัดส่วนรายได้ที่พึ่งพาการท่องเที่ยว ตลอดจนประสิทธิภาพของมาตรการภาครัฐแล้ว ยังขึ้นอยู่กับความรุนแรงของแผลเป็นทางเศรษฐกิจที่จะเกิดขึ้น โดยเฉพาะปัญหาการว่างงานและการปิดกิจการ ซึ่งจะส่งผลต่อการฟื้นตัวของอุปสงค์ในประเทศในช่วงข้างหน้า ในกรณีไทย เราเริ่มเห็นผลกระทบจากแผลเป็นทั้งสองแล้วจากการว่างงานและการปิดกิจการที่พุ่งขึ้นอย่างรวดเร็ว แต่นอกจากนั้น เศรษฐกิจไทยยังจะต้องเผชิญกับแผลเป็นที่ 3 จากปัญหาหนี้ครัวเรือนในระดับสูงที่ได้สะสมมาก่อนหน้า ซึ่งทำให้ภาคครัวเรือนต้องเข้าสู่ช่วงของการซ่อมแซมงบดุลอย่างหลีกเลี่ยงไม่ได้

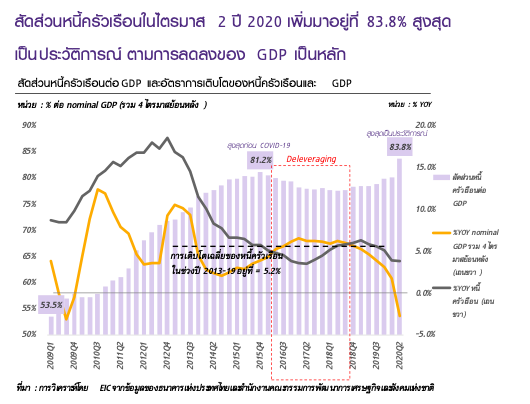

อันที่จริง หนี้ครัวเรือนไม่ใช่ปัญหาใหม่ของเศรษฐกิจไทย ก่อน COVID สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยอยู่ที่ 80.2% ในไตรมาสที่ 1 ปีนี้ ก็อยู่ในระดับที่สูงที่สุดในบรรดากลุ่มประเทศกำลังพัฒนาอยู่แล้ว แต่สัดส่วนที่กระโดดมาอยู่ที่ 83.8% ในไตรมาสที่ 2 ตามข้อมูลล่าสุดของ ธปท. นั้น ถือว่าเป็นระดับสูงสุดของไทยเท่าที่มีมา หลังจากเคยเร่งตัวต่อเนื่องในช่วงปี 2552 จนถึง 2558 จนไปแตะระดับ 81.2% ในไตรมาสที่ 4 ปี 2558 ก่อนจะปรับลดลงเล็กน้อยและค่อนข้างทรงตัวในช่วง 4 ปีที่ผ่านมา ทั้งนี้สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยจะยังปรับสูงขึ้นอย่างต่อเนื่องในช่วง 3 ไตรมาสข้างหน้า ซึ่งเป็นช่วงที่ EIC คาดว่า GDP ของไทยจะหดตัวจากผลกระทบของ COVID โดยสัดส่วนน่าจะขึ้นไปแตะประมาณ 88% ในช่วงปลายปีนี้ ก่อนไป peak สูงสุดในช่วงไตรมาส 1 ปี 2564 ที่ประมาณ 90% ของ GDP หลังจากนั้นน่าจะทยอยลดต่ำลงอย่างช้าๆ ตาม GDP ในไตรมาส 2 ปีหน้าที่จะกลับมาขยายตัวเป็นบวกอีกครั้งจากฐานที่ต่ำของปีนี้ ทั้งนี้ระดับหนี้ดังกล่าวจะสูงกว่าตัวเลข 85% ซึ่งนักเศรษฐศาสตร์ของ BIS ได้เคยประเมินคร่าว ๆ ไว้ว่าจะเป็น tipping point ของหนี้ครัวเรือนที่จะทำให้เศรษฐกิจนั้น ๆ ชะลอตัวในระยะปานกลางอย่างชัดเจน ประเด็นเหล่านี้ทำให้ไทยเผชิญกับความท้าทายที่มากกว่าหลายประเทศที่ระดับหนี้ครัวเรือนไม่สูงนัก

การเพิ่มขึ้นของสัดส่วนหนี้ครัวเรือนต่อ GDP ในครั้งนี้ แตกต่างจากการเพิ่มขึ้นในอดีตที่ส่วนใหญ่เกิดขึ้นจากการเร่งตัวของทั้งหนี้และ GDP ที่ขยายตัวเป็นบวกเพียงแต่การก่อหนี้ขยายตัวเร็วกว่า GDP แต่ครั้งนี้การเพิ่มขึ้นกลับเป็นผลจากการหดตัวของ GDP ตามผลกระทบของ COVID เป็นหลัก ขณะที่ระดับหนี้ครัวเรือนคงค้างขยายตัวในอัตราที่ชะลอตัวต่อเนื่อง ตามการหดตัวของสินเชื่อปล่อยใหม่โดยเฉพาะสินเชื่อที่อยู่อาศัยและสินเชื่อรถตั้งแต่ช่วงครึ่งแรกของปีที่แล้ว ตามเศรษฐกิจและความเชื่อมั่นของผู้บริโภคที่ปรับแย่ลง การระมัดระวังการปล่อยสินเชื่อของสถาบันการเงิน และมาตรการ LTV ของภาครัฐ ขณะที่สินเชื่อปล่อยใหม่บัตรเครดิตและส่วนบุคคลของธนาคารพาณิชย์ก็เริ่มมีแนวโน้มหดตัวในครึ่งแรกของปีนี้ และหากไม่มีมาตรการพักชำระหนี้ของภาครัฐ ยอดคงค้างของสินเชื่อภาคครัวเรือนจะมีแนวโน้มชะลอมากกว่านี้

ดังนั้น ความกังวลของประเด็นหนี้ครัวเรือนในเวลานี้จึงไม่ใช่การเพิ่มขึ้นของหนี้ในปัจจุบัน แต่กลับเป็นความเปราะบางของภาระหนี้ที่ได้สะสมไว้มากในช่วงก่อนหน้า โดยประเด็นที่น่ากังวลสะท้อนจากข้อมูล NCB ในปัจจุบัน บ่งชี้ว่า มูลค่าหนี้ครัวเรือนส่วนใหญ่เป็นหนี้เพื่อการบริโภคในรูปสินเชื่อส่วนบุคคล สินเชื่อรถ และสินเชื่อบัตรเครดิต สะท้อนว่า เศรษฐกิจไทยได้พึ่งพาการบริโภคผ่านการก่อหนี้มาค่อนข้างมากในช่วงที่ผ่านมา ขณะที่หนี้ของกลุ่มคนอายุน้อยกว่า 30 ปี ซึ่งมีหนี้เสียในสัดส่วนที่สูงกว่า 1 ใน 4 ก็เป็นกลุ่มที่มีอัตราการว่างงานปรับสูงขึ้นมากที่สุดจากวิกฤต COVID นอกจากนั้น ยังต้องจับตาปัญหาการเข้าไม่ถึงสินเชื่อของครัวเรือนบางส่วนที่ได้รับผลกระทบจาก COVID จึงจำเป็นต้องไปพึ่งพาหนี้นอกระบบที่น่าจะมีแนวโน้มสูงขึ้นแต่ไม่ถูกนับอยู่ในฐานข้อมูลที่ใช้คำนวณหนี้ครัวเรือนของทางการอีกด้วย

มองไปข้างหน้า ปัญหาหนี้ครัวเรือนจะส่งผลให้การบริโภคชะลอตัวอย่างมากและส่งผลกระทบต่อการขยายตัวของเศรษฐกิจทั้งในระยะสั้นและปานกลาง ภาระหนี้ที่เพิ่มสูงขึ้นเมื่อเทียบกับรายได้ที่ลดลง รวมทั้งราคาสินทรัพย์ทั้งหุ้นและอสังหาริมทรัพย์ที่ปรับลง จะทำให้ภาคครัวเรือนมีงบดุลที่แย่ลงและเผชิญกับปัญหา debt overhang ส่งผลให้ต้องปรับตัวผ่านกระบวนการซ่อมแซมงบดุลและลดภาระหนี้ (deleveraging) ซึ่งหมายถึง การลดค่าใช้จ่ายและการเลี่ยงก่อหนี้ใหม่ที่ไม่จำเป็น ขณะที่ความเชื่อมั่นผู้บริโภคที่ลดลงมากและฟื้นช้า ทำให้ภาคครัวเรือนโดยรวมเพิ่มการออมเพื่อรองรับความเสี่ยงในอนาคต (precautionary saving) สะท้อนจากปริมาณเงินฝากในระบบธนาคารพาณิชย์ที่เพิ่มสูงขึ้นกว่า 10% (yoy) ในช่วง 2-3 เดือนที่ผ่านมา ทั้งนี้การซ่อมแซมงบดุลที่ต้องใช้เวลาหลายปี การระมัดระวังการปล่อยสินเชื่อของสถาบันการเงิน และพฤติกรรมของครัวเรือนที่มีแนวโน้มให้ความสำคัญกับการออมมากขึ้นจากบทเรียน COVID จะส่งผลให้การบริโภคและเศรษฐกิจโดยรวมฟื้นตัวอย่างช้า ๆ ในระยะข้างหน้า

ทางออกคือการแก้ปัญหาอย่างเป็นระบบและมีการประสานงานของทุกฝ่ายอย่างมีประสิทธิภาพ เพื่อให้กระบวนการ deleveraging ของภาคครัวเรือนเป็นไปได้อย่างราบรื่น ไม่สร้างความเสี่ยงต่อการฟื้นตัวของเศรษฐกิจ ระยะสั้น ยังต้องดำเนินนโยบายการเงินการคลังที่ผ่อนคลายอย่างต่อเนื่อง เพื่อลดต้นทุนทางการเงิน เพิ่มการเข้าถึงสภาพคล่องของธุรกิจ SME ที่มีศักยภาพ และส่งเสริมการจ้างงาน ซึ่งจะมีส่วนช่วยฟื้นฟูรายได้และงบดุลของครัวเรือน ควบคู่กับการปรับโครงสร้างหนี้ในเชิงรุกโดยเฉพาะกรณีที่มีเจ้าหนี้หลายราย ซึ่งข้อมูล NCB ชี้ว่ากว่า 50% ของผู้กู้มีบัญชีมากกว่า 5 รายขึ้นไป นอกจากนั้น ต้องเตรียมพร้อมรับมือกับสินทรัพย์ที่ไม่ก่อให้เกิดรายได้ที่จะเพิ่มขึ้นเพื่อลดความเสี่ยงของการปรับตัวลงของราคาสินทรัพย์อย่างรุนแรง ซึ่งจะส่งผลลบต่อการฟื้นตัวของเศรษฐกิจ ไม่ว่าจะเป็น การเพิ่มเครื่องมือใหม่ ๆ เช่น securitization หรือ warehousing ตลอดจนการปรับแก้กฏเกณฑ์ต่าง ๆ ที่เป็นอุปสรรคต่อการดำเนินงาน ระยะยาว เน้นสร้างความเข้มแข็งทางการเงินของภาคครัวเรือนอย่างยั่งยืน ผ่านการยกระดับทักษะแรงงานในการใช้เทคโนโลยีเพื่อเพิ่มผลิตภาพการผลิตและรายได้ของครัวเรือนไทย ซึ่งจะสนับสนุนการบริโภคได้อย่างแท้จริงแทนการพึ่งพาการก่อหนี้ที่มากเกินไป และการสร้างภูมิคุ้มกันทางการเงิน ผ่านการยกระดับความรู้และวินัยทางการเงินของครัวเรือน รวมทั้งปรับกฏเกณฑ์การกำกับสถาบันการเงินให้เท่าเทียมและขยายเชื่อมต่อฐานข้อมูลของลูกหนี้ เพื่อส่งเสริมการปล่อยสินเชื่ออย่างมีความรับผิดชอบและลดความเสี่ยงของการก่อหนี้สินที่มากเกินไปในอนาคต

เผยแพร่ในหนังสือพิมพ์กรุงเทพธุรกิจ คอลัมน์ก้าวทันเศรษฐกิจ วันที่ 15 ตุลาคม 2020